বড় গ্রাহকে সীমাবদ্ধ ৩০ এনবিএফআইয়ের ব্যবসা

নিউজ ডেস্ক

141

প্রকাশিত: ০৮ ফেব্রুয়ারি ২০২২

দেশে ব্যাংকবহির্ভূত আর্থিক প্রতিষ্ঠানের (এনবিএফআই) কার্যক্রম শুরু হয়েছিল গ্রাহকদের ভিন্নধর্মী ও বৈচিত্র্যময় আর্থিক সুবিধা দেয়ার উদ্দেশ্য নিয়ে। তবে যাত্রার পর গত চার দশকেও এনবিএফআইগুলো সেবা প্রদানের ক্ষেত্রে খুব বেশি ভিন্নতা বা বৈচিত্র্য আনতে পারেনি। উল্টো কয়েক হাজার বড় গ্রাহকের মধ্যেই কেন্দ্রীভূত হয়ে পড়েছে বেসরকারি খাতে ৩০ এনবিএফআই প্রতিষ্ঠানের ঋণ ও আমানত কার্যক্রম। এতে প্রতিষ্ঠানগুলোর স্থিতিশীলতা নিয়ে ঝুঁকি সৃষ্টির আশঙ্কা করছেন আর্থিক খাতের বিশ্লেষকরা।

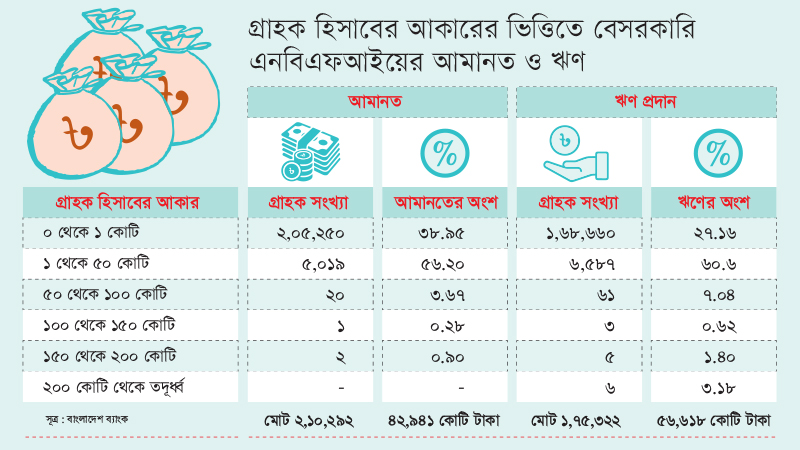

বাংলাদেশ ব্যাংকের পরিসংখ্যান অনুযায়ী, দেশের বেসরকারি এনবিএফআইগুলোয় রক্ষিত মোট আমানতের ৫৬ দশমিক ২০ শতাংশই ১ কোটি থেকে ৫০ কোটি টাকার মধ্যে। এ সীমার মধ্যে রক্ষিত আমানতের পরিমাণ ২৪ হাজার ১৩৩ কোটি টাকা। এ আমানতের উৎস ৫ হাজার ১৯ জন গ্রাহক।প্রতিষ্ঠানগুলোর বিতরণকৃত ঋণের বেশির ভাগই ১ কোটি থেকে ৫০ কোটি টাকা সীমার মধ্যেই। এ সীমার গ্রাহকদের কাছে এনবিএফআইগুলোর বিতরণকৃত ঋণের পরিমাণ ৩৪ হাজার ৩১০ কোটি টাকা, যা মোট বিতরণকৃত ঋণের ৬০ দশমিক ৬ শতাংশ।

আমানত ও ঋণের বৃহদংশ কয়েক হাজার গ্রাহকে কেন্দ্রীভূত হয়ে পড়ায় প্রতিষ্ঠানগুলো বড় ধরনের ঝুঁকির মুখে পড়েছে বলে মনে করছেন খাতসংশ্লিষ্টরা। তাদের ভাষ্যমতে, এসব বড় গ্রাহক যদি কখনো আমানত প্রত্যাহার করে নেন বা অগ্রিম নেয়া গ্রাহক যদি খেলাপি হয়ে পড়েন, তাহলে প্রতিষ্ঠানগুলোর তারল্য পরিস্থিতি ঝুঁকিতে পড়ার আশঙ্কা রয়েছে। এছাড়া কমসংখ্যক গ্রাহকের কাছ থেকে বেশি আমানত সংগ্রহ করলে প্রতিষ্ঠানের পক্ষে তহবিল ব্যয় নিয়ন্ত্রণে রাখাও বেশ দুরূহ হয়ে দাঁড়ায়।

বাংলাদেশ ফাইন্যান্স লিমিটেডের ব্যবস্থাপনা পরিচালক ও সিইও মো. কায়সার হামিদ বণিক বার্তাকে বলেন, অনেক প্রতিষ্ঠান রয়েছে, যাদের ৪০ শতাংশ ঋণই শীর্ষ ২০ গ্রাহকের মধ্যে কেন্দ্রীভূত, যা অত্যন্ত ঝুঁকিপূর্ণ। এনবিএফআইয়ের সম্পদমান উন্নত করতে হলে এসএমই ও রিটেইল খাতে নজর দিতে হবে। ইএমআই-ভিত্তিক মেয়াদি ঋণ দেয়া উচিত। কয়েক বছর আগেও তহবিলের জন্য আমাদের ব্যাংকনির্ভরতা অনেক বেশি ছিল। ২০২১ সাল শেষে আমরা ব্যাংকনির্ভরতা কমিয়ে সাধারণ গ্রাহকদের কাছ থেকেই ৬৬ শতাংশ আমানত সংগ্রহ করতে পেরেছি। এতে আমাদের তহবিল ব্যয় বর্তমানে একক সংখ্যায় নেমে এসেছে। একইভাবে বড় অংকের ঋণ দেয়া থেকে আমরা সরে আসছি।একজন গ্রাহককে সাধারণত আমরা ১০-১৫ কোটি টাকার বেশি ঋণ দিচ্ছি না।

ঋণ ও আমানত স্বল্পসংখ্যক গ্রাহকে কেন্দ্রীভূত হওয়ায় এনবিএফআইগুলোর বিপাকে পড়ার নজির আগেও দেখা গিয়েছে। ২০১৮ সালে দেশের আর্থিক খাতে তারল্য সংকট শুরু হওয়ার পর আমানতকারীদের মধ্যে অর্থ তুলে নেয়ার প্রবণতা দেখা যায়। সে সময় বেশকিছু এনবিএফআইকে বিপাকে পড়তে হয়েছে।একইভাবে বড় গ্রাহকরা ঋণখেলাপি হয়ে পড়ায় বেশকিছু প্রতিষ্ঠান চরম তারল্য সংকটে পড়েছে।

কেন্দ্রীয় ব্যাংকের তথ্য অনুযায়ী, গত বছরের সেপ্টেম্বর শেষে বেসরকারি এনবিএফআইগুলোয় ২ লাখ ১০ হাজার ২৯২ জন গ্রাহকের রক্ষিত মোট আমানতের পরিমাণ ছিল ৪২ হাজার ৯৪১ কোটি টাকা। এর মধ্যে ১ কোটি টাকা পর্যন্ত আমানত রেখেছেন ২ লাখ ৫ হাজার ২৫০ গ্রাহক। ১ কোটি থেকে ৫০ কোটি টাকা পর্যন্ত আমানত রাখা গ্রাহক হিসাবের সংখ্যা ছিল ৫ হাজার ১৯। এছাড়া ৫০ কোটি থেকে ১০০ কোটি টাকা পর্যন্ত ২০ জন, ১০০ কোটি থেকে ১৫০ কোটি টাকা পর্যন্ত একজন ও ১৫০ কোটি থেকে ২০০ কোটি টাকা পর্যন্ত আমানত রেখেছেন দুজন গ্রাহক।

অন্যদিকে গত বছরের সেপ্টেম্বর শেষে বেসরকারি এনবিএফআইগুলো ১ লাখ ৭৫ হাজার ৩২২ গ্রাহককে ৫৬ হাজার ৬১৮ কোটি টাকা ঋণ দিয়েছে। এর মধ্যে ১ কোটি টাকা পর্যন্ত ঋণ নেয়া গ্রাহকের সংখ্যা ছিল ১ লাখ ৬৮ হাজার ৬৬০। ১ কোটি থেকে ৫০ কোটি টাকা পর্যন্ত ঋণ নিয়েছেন ৬ হাজার ৫৮৭ গ্রাহক। এছাড়া ৫০ কোটি থেকে ১০০ কোটি টাকা পর্যন্ত ৬১ জন, ১০০ কোটি থেকে ১৫০ কোটি টাকা পর্যন্ত তিনজন, ১৫০ কোটি থেকে ২০০ কোটি টাকা পর্যন্ত পাঁচজন ও ২০০ কোটি বা এর বেশি পরিমাণ ঋণ দেয়া হয়েছে ছয়জন গ্রাহককে।

দেশে আবাসন খাতকেন্দ্রিক ব্যবসায় স্বতন্ত্র অবস্থান তৈরি করেছে ডেল্টা ব্র্যাক হাউজিং (ডিবিএইচ) লিমিটেড। প্রতিষ্ঠানটির ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী কর্মকর্তা (সিইও) নাসিমুল বাতেন বণিক বার্তাকে বলেন, আমাদের ব্যবসা আবাসন খাতকে কেন্দ্র করে গড়ে উঠেছে। তাই আমাদের গ্রাহকদের অধিকাংশই রিটেইল পর্যায়ের। আমাদের প্রতিষ্ঠানে ১ কোটি টাকার কম আমানত রেখেছেন এমন গ্রাহকের সংখ্যাই বেশি। আমাদের প্রতি আস্থা থাকার কারণে গ্রাহকদের আমানত নবায়নের হারও বেশি। অন্যদিকে আমরা ৩৫-৪০ লাখ টাকার ঋণই বেশি দিই। আমাদের পোর্টফোলিও ডাইভারসিফায়েড হওয়ার কারণে ঝুঁকি ব্যবস্থাপনা আমরা দক্ষতার সঙ্গে করতে পারছি। এ কারণে আমাদের খেলাপি ঋণের হার কখনই ১ শতাংশ ছাড়ায়নি।

বিশ্বব্যাপী বন্ড ও ইকুইটির বাজার সৃষ্টিতে অনবদ্য অবদান রাখছে এনবিএফআই খাত। দীর্ঘমেয়াদি ঋণ বিতরণের মাধ্যমে শিল্প ও কর্মসংস্থান সৃষ্টি, আবাসন খাতের বিকাশ, অবকাঠামো উন্নয়নেও খাতটি গুরুত্বপূর্ণ ভূমিকা রাখছে। লিজ ফাইন্যান্স, কমার্শিয়াল পেপার, সিকিউরিটাইজেশনসহ আধুনিক আর্থিক সেবা উদ্ভাবনের পাশাপাশি পুঁজিবাজারকে প্রাণোদ্দীপ্ত রাখার দায়িত্বও পালন করছে এনবিএফআইগুলো। বিশ্বব্যাংকসহ বিভিন্ন সংস্থার গবেষণা ও জরিপের ফলাফল বলছে, সারা বিশ্বে ব্যাংকের তুলনায় আর্থিক প্রতিষ্ঠানগুলোর অংশগ্রহণ শক্তিশালী হচ্ছে। বর্তমানে যুক্তরাষ্ট্রের করপোরেট ঋণের ৬৫ শতাংশই এ খাতের প্রতিষ্ঠানগুলো নিয়ন্ত্রণ করছে। ব্যাংকের ভূমিকা দুর্বল হওয়ার পাশাপাশি আর্থিক প্রতিষ্ঠানগুলোর শক্তিমত্তা বাড়ছে ইউরোপেও। গবেষণাপ্রতিষ্ঠান ‘ব্যাংক ফর ইন্টারন্যাশনাল সেটলমেন্টসের গবেষণা বলছে, বর্তমানে বৈশ্বিক অর্থনৈতিক কর্মকাণ্ডের ৫০ শতাংশ হিসাবই নিয়ন্ত্রণ করছে এনবিএফআইগুলো। প্রতিবেশী দেশ ভারতের অর্থনীতিতেও কার্যকর ভূমিকা রাখছে আর্থিক প্রতিষ্ঠান খাত। রিজার্ভ ব্যাংক অব ইন্ডিয়ার কাছ থেকে নিবন্ধন নিয়ে দেশটিতে কার্যক্রম পরিচালনা করছে ৯ হাজার ৫০৭টি এনবিএফআই।এমনকি বাংলাদেশে যেসব বিদেশী কোম্পানি বিনিয়োগ করতে আগ্রহী, সেগুলোর বেশির ভাগই আর্থিক প্রতিষ্ঠান, ব্যাংক নয়।

যদিও এক্ষেত্রে একেবারেই বিপরীত চিত্র বাংলাদেশে। এখানে কার্যরত সিংহভাগ আর্থিক প্রতিষ্ঠানই সংগ্রাম করছে অস্তিত্ব রক্ষার। গ্রাহকের আমানতের অর্থ ফেরত দিতে না পারার লজ্জাজনক পরিস্থিতিতেও পড়েছে অন্তত এক ডজন আর্থিক প্রতিষ্ঠান। বিপরীতে হাতে গোনা কয়েকটি প্রতিষ্ঠান ভালোভাবে ব্যবসা করতে পারছে।ক্ষেত্রবিশেষে এসব প্রতিষ্ঠানের অবস্থা ব্যাংকের চেয়েও ভালো।

দেশের ব্যাংক খাতের বিভিন্ন আর্থিক কেলেঙ্কারি ও সুশাসনের ঘাটতি একসময় আর্থিক প্রতিষ্ঠানগুলোয়ও সংক্রমিত হয়। ২০১৫ সালে কেন্দ্রীয় ব্যাংকের তদন্তে বাংলাদেশ ইন্ডাস্ট্রিয়াল ফাইন্যান্স কোম্পানি লিমিটেড (বিআইএফসি), পিপলস লিজিং অ্যান্ড ফাইন্যান্সিয়াল সার্ভিসেস লিমিটেড ও ফার্স্ট ফাইন্যান্স লিমিটেডের উদ্যোক্তা-পরিচালকদের আর্থিক অনিয়মের বিষয়টি উঠে এসেছিল। এর পর থেকেই বিভিন্ন সময়ে আর্থিক প্রতিষ্ঠানের আরো বেশকিছু অনিয়ম উদ্ঘাটন হয়। এনবিএফআইগুলোকে ব্যাংকগুলোর সঙ্গে প্রতিযোগিতা করে তহবিল সংগ্রহের ক্ষেত্রে এমনিতেই বেশ চ্যালেঞ্জের মধ্যে থাকতে হয়। এর সঙ্গে আর্থিক অনিয়ম বিষয়টি সামনে আসায় গ্রাহকের আস্থা হারাতে থাকে প্রতিষ্ঠানগুলো। পিপলস লিজিং অবসায়নের ঘোষণা এবং সর্বশেষ বেশ কয়েকটি আর্থিক প্রতিষ্ঠান থেকে পিকে হালদারের অর্থ আত্মসাতের ঘটনা প্রকাশের পর এনবিএফআইয়ের প্রতি গ্রাহকদের এ আস্থার সংকট আরো তীব্র হয়ে ওঠে। অথচ কার্যকর সুশাসন নিশ্চিতের পাশাপাশি বৈচিত্র্যময় সেবা প্রদানের মাধ্যমে গ্রাহকদের আস্থা অর্জনে সমর্থ হলে প্তিষ্ঠানগুলোকে তারল্য সংকটে পড়তে হতো না।

সার্বিক বিষয়ে বাংলাদেশ ব্যাংকের নির্বাহী পরিচালক ও মুখপাত্র মো. সিরাজুল ইসলাম বণিক বার্তাকে বলেন, দেশের আর্থিক প্রতিষ্ঠানগুলোর সবচেয়ে বড় ব্যর্থতা হলো সময়োপযোগী প্রডাক্ট চালু করতে না পারা। আর্থিক প্রতিষ্ঠানগুলোও ব্যাংকের মতো স্বল্পমেয়াদি আমানত নিয়ে দীর্ঘমেয়াদি বিনিয়োগ করছে। আবার বেশির ভাগ প্রতিষ্ঠান গণমানুষের কাছে না গিয়ে বিশেষ শ্রেণীপেশার মানুষ ও করপোরেট প্রতিষ্ঠানের ওপর ভর করে কার্যক্রম পরিচালনা করতে চেয়েছে।

তিনি বলেন, ইউরোপ-আমেরিকায় ব্যাংক শুধু চলতি মূলধনের জোগান দেয়। মেয়াদি ঋণ দেয় আর্থিক প্রতিষ্ঠান। কিন্তু আমাদের দেশে একই ধরনের প্রডাক্ট নিয়ে আর্থিক প্রতিষ্ঠানগুলো ব্যাংকের সঙ্গে প্রতিযোগিতা করছে। মূল দায়িত্বের বাইরে কাজ করতে গিয়ে ব্যাংকের পাশাপাশি আর্থিক প্রতিষ্ঠানগুলো পুঁজি হারাচ্ছে।

আরও পড়ুন:

মার্কেট টাইমস সম্পর্কিত আরও

দিনভর উত্থান দেখিয়ে ঈদের ছুটিতে শেয়ারবাজার

১৩ জুন ২০২৪

সূচক বাড়লেও লেনদেন কমেছে শেয়ারবাজারে

১২ জুন ২০২৪

তিন শতাধিক কোম্পানির দরপতনেও বেড়েছে লেনদেন

১১ জুন ২০২৪

দেড় ঘণ্টায় প্রধান সূচক কমলো ৭২ পয়েন্ট

১০ জুন ২০২৪

লোকসানে ১১ খাতের বিনিয়োগকারীরা

০৮ জুন ২০২৪

সূচকের মিশ্র প্রতিক্রিয়ায় ৩৮১ কোটি টাকার লেনদেন

০৫ জুন ২০২৪